年入10亿!宠食界“富士康”冲击上市

投资家网获悉,上海福贝宠物用品股份有限公司(简称“福贝宠物”)递交招股书,拟在上交所主板上市,广发证券为保荐人。

本次IPO,福贝宠物拟募资5.68亿元,大多数都用在扩充产能。不过,福贝宠物根本“不差钱”,账上有银行存款6.49亿元,比募资金额还多。但公司把钱拿去买理财,并分红1.1亿元。如今又想通过上市募资扩产,难免令人质疑其募资的合理性。

近年来,宠物在人们心目中的地位节节攀升,“猫狗双全”慢慢的变成了很多人的理想生活状态。

多个方面数据显示,2022年中国养宠家庭将超1亿户。另有数据显示,中国已有超过2亿的单身成年人,其中有7700万人处于独居状态,这些“空巢青年”是养宠的主力军。

伴随养宠群体日益壮大,宠物市场规模也如滚雪球般慢慢的变大。2022年国内宠物消费市场规模约为3117亿元,预计2023年市场规模可达3924亿元。宠物主在单只宠物上的年均花费约为5200元左右。

与人类消费类似,宠物消费基本上围绕衣、食、住、行等几大方面铺展开来,其中宠物食品是主赛道。过去10年全球宠物食品市场的平均增长率为5.5%,预计到2024年全球宠物食品销售额或将达到1150亿美元。本文的主角福贝宠物就是宠物食品赛道上的佼佼者。

福贝宠物成立于2005年,总部在上海松江,旗下有4家子公司,公司主要经营宠物食品的研发、生产与销售,旗下品牌包括“比乐”“爱倍”和“品卓”等,现阶段基本的产品包括犬粮、猫粮等宠物干粮类主粮。

招股书显示,2019年、2020年、2021年和2022年上半年,福贝宠物的营收分别约为4.05亿元、6.64亿元、9.78亿元和5.25亿元;净利润分别约为6596.66万元、1.4亿元、2.24亿元和9576.31万元。靠卖宠物粮年入10亿,福贝宠物的赚钱能力可圈可点。

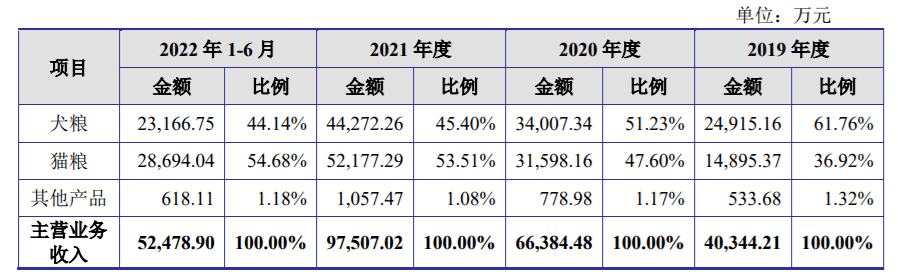

按产品类型来看,以犬粮、猫粮为代表的主粮构成了福贝宠物的主要收入来源。报告期内,来自犬粮的收入分别是2.49亿元、3.40亿元、4.43亿元和2.32亿元,占比分别为61.76%、51.23%、45.40%、44.14%。

来自猫粮的收入则分别为1.49亿元、3.16亿元、5.22亿元和2.87亿元,占比分别为36.92%、47.60%、53.51%、54.68%。犬粮和猫粮的收入均呈增长趋势,但占比二者一降一升。

按销售模式划分,福贝宠物的产品主要是通过ODM/OEM业务模式以及自主品牌业务模式销售。所谓ODM/OEM业务,即代工贴牌,此举类似于电子产业的富士康。或因如此,福贝宠物被外界称为宠食界“富士康”。

具体来看,在ODM/OEM业务模式下,福贝宠物与国内多家知名宠物品牌商如网易严选、豆柴、卫仕、帕特等客户建立了稳定的合作伙伴关系;在自主品牌业务模式下,福贝宠物搭建了比乐、爱倍和品卓等品牌矩阵。

报告期内,福贝宠物的自主品牌业务营收占比分别为44.15%、42.46%、39.09%、38.47%,而ODM/OEM业务占比则分别为55.85%、57.54%、60.91%、61.53%。自主品牌业务占比在逐渐下降,而代工业务所占比重慢慢的变大,福贝宠物越来越像一家代工厂。

此外,报告期内,福贝宠物的综合毛利率分别是39.07%、42.68%、42.15%和40.67%,其中主营业务毛利率分别是42.85%、42.14%、39.45%和36.81%,二者均呈现下降趋势。

对此,福贝宠物表示,若公司所需主要原材料价格持续上涨,公司将面临原材料成本上涨的压力。同时,员工薪金普遍提高,公司也面临着人力成本上涨的压力。公司产品成本上升将导致毛利率下滑,公司面临着毛利率下降的风险。

在福贝宠物冲击IPO的背后,站着一位在宠物行业摸爬滚打多年的“老兵”汪迎春。

让我们把时针拨回到18年前,2005年,汪迎春离开家乡前往上海松江创业,他与沈三明共同出资100万元成立了福贝宠物。

在此之前,汪迎春已在宠物行业工作多年,早在1998年他就开始接触宠物行业和宠物食品加工行业,还曾在上海上食饲料有限公司任职。

福贝宠物成立后,汪迎春从一名打工人华丽变身为一名创业者,在宠物行业继续深耕细作。然而,企业成立两年后,沈三明因个人原因退出了公司经营。

彼时,汪春来、黄莉作为主要经营人员受让相关股份,之后经过2009和2015年两次股东增资,福贝宠物的注册资本增至1200万元。

近年来,伴随宠物经济快速崛起,福贝宠物也跟着水涨船高,并成功斩获资本青睐。据企查查显示,福贝宠物已完成两轮融资,投资方包括毅达资本、深创投、海富产业基金等明星机构。

2017年,福贝宠物引入外部投资者,毅达资本以货币9000万元认缴新增注册资本211.76万元,价格为42.50元/股。

2019年,福贝宠物再度引入外部投资者,毅达资本、海富产业基金、深创投等机构纷纷进行增资,此时的增资价格达到77.92元/股,转让价格涨了83.34%,彼时其估值超过13亿。

实际上,早在2019年,福贝宠物就动起了上市心思。不过,在福贝宠物最初的计划里,想走的是借壳上市道路。

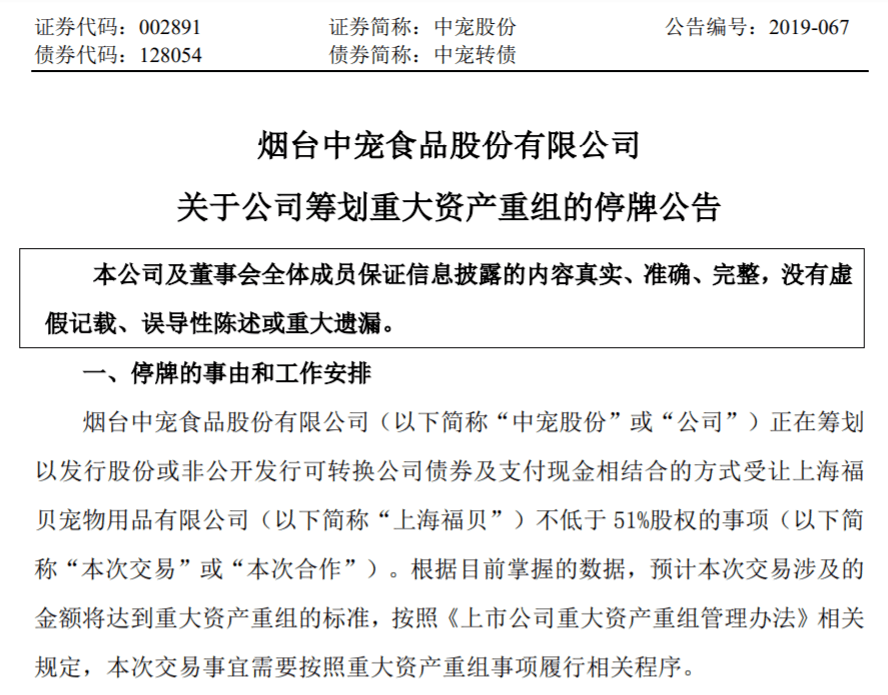

2019年7月17日,A股上市公司中宠股份发布了重要的公告,称其拟收购福贝宠物不低于51%股权。至此,福贝宠物拟借壳上市的计划展现在公众眼前。

据悉,中宠股份成立于2002年,是一家全球宠物食品领域多元化品牌运营商,产品涵盖犬用、猫用两大类别,涉及宠物零食、湿粮、干粮等全线年成功登陆A股。

令人意外的是,2019年7月31日,双方的重大资产重组宣告终止,原因是各方利益诉求不完全一样,这场历时不足半月的“联姻”迅速落下帷幕,福贝宠物转而踏上独立IPO的道路。

截至IPO前夕,福贝宠物董事长兼总经理汪迎春为单一大股东,对福贝宠物的持股票比例为53.66%。同时,福贝宠物副总经理、董事黄莉持股5.83%,董事、采购供应中心主管汪春来持股4.99%,其中,汪春来和汪迎春为兄弟关系。

倘若福贝宠物本次IPO顺利推进,汪迎春这位在宠物市场混迹半生的资深人士,即将收获一家上市公司。而陪跑多年的毅达资本等机构股东,也将共享上市成果。

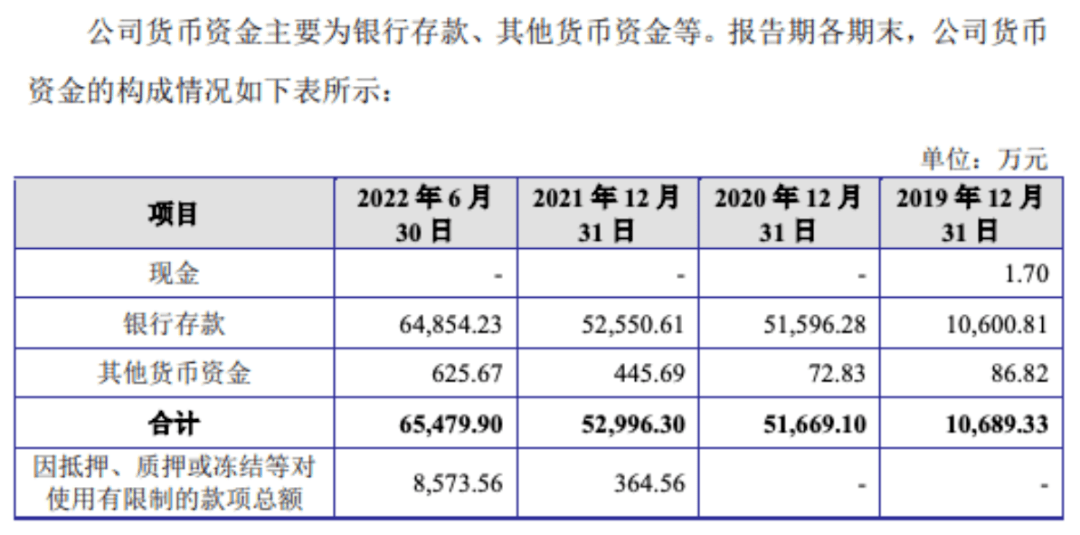

不过,福贝宠物根本“不差钱”。据招股书显示,截至2022年6月30日,福贝宠物的银行存款有6.49亿元,比募资金额还多。

既然账上有钱,福贝宠物为何还要通过IPO上市募资扩产?原来,福贝宠物把钱拿去做起了理财生意,而且获益颇丰。招股书显示,2018年至2020年,福贝宠物通过理财产品获得的投资收益分别为682.08万元、852.36万元、1331.15万元。

值得一提的是,福贝宠物还热衷于分红。2019年和2020年,福贝宠物分别分红1000万元、1亿元,合计分红1.1亿元。从持股比例来看,有一半多分红流进了汪迎春及其家族成员的腰包。

事实上,这几年福贝宠物已然浮现产能不足的问题。报告期内,福贝宠物的自有产能利用率分别为89.41%、112.34%、111.00%及104.33%,连续三年多产能处于超负荷运转。企业主要通过外协加工来填充产能。报告其内,公司外协生产产量一度超过40%。

福贝宠物账上有钱却不用来扩充产能,而是拿钱去买理财赚收益,或者是用于分红,如今又要通过IPO上市募资扩产,相当于转嫁自身风险,难免令人质疑其募资的合理性。

值得注意的是,虽然宠物经济持续火爆,但宠物食品赛道的竞争也日益激烈。在这个规模上千亿的赛道上,宠物粮品牌可谓琳琅满目,而不少“铲屎官”只信赖进口品牌。

2022年,犬主粮品牌使用率前十的品牌,进口品牌包揽前三位,并且总共占据七席。猫主粮品牌使用率上,进口品牌占据四位。另有多个方面数据显示,有40.5%的猫主人只买国外品牌的猫主粮。

在此背景下,国产品牌想要和进口品牌抢食蛋糕并非易事。在不少“铲屎官”只信赖进口品牌的另一端,是国产品牌频频出现质量上的问题的现实。

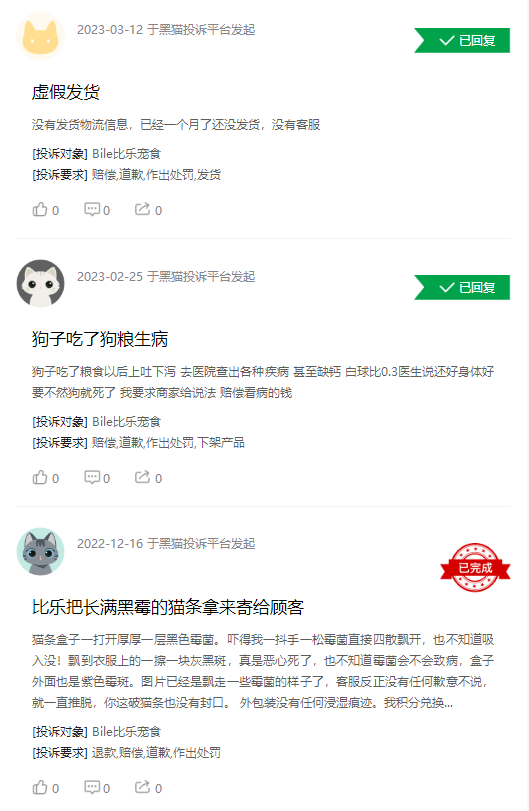

以福贝宠物为例,其宣称公司旗下“比乐”品牌具有较强的市场影响力与品牌美誉度,是国内中高端宠物食品品牌的代表之一。而在黑猫投诉反馈平台上,有消费者投诉比乐宠食存在虚假宣传、虚假发货、产品发霉等问题,更有消费者表示宠物吃后出现上吐下泻等异常情况。

福贝宠物坦言,随公司经营规模的逐步扩大,公司产品质量管控的需求和难度都随之增长。若公司的产品质量控制能力不能适应经营规模的持续增长,质量管理工作出现纰漏等导致产品发生质量上的问题,可能对公司的品牌信誉和公司产品的销售推广产生不利影响。

放眼消费市场,发力自主品牌是企业谋求长远发展的关键一环。而自主品牌通常与研发投入挂钩,但福贝宠物的研发投入并不突出。

伴随市场之间的竞争愈演愈烈,福贝宠物却存在“重营销、轻研发”的嫌疑,加之公司有钱买理财却募资搞生产的行径,其IPO上市之旅恐怕还要经受不少考验。

-

全国热线

全国热线

131 5317 8932 -

传真0531-85978989

传真0531-85978989

-

邮箱cy@chenyangjixie.com

邮箱cy@chenyangjixie.com

-

乐鱼电竞平台地址山东省德州市禹城市伦镇工业园

乐鱼电竞平台地址山东省德州市禹城市伦镇工业园

-

手机浏览

-

添 加好友咨询