宠物食品头部企业中宠股份:海外代工起家聚焦自主品牌拓展

中国宠物食品有突出贡献的公司,以外销代工宠物零食起家,逐步打造自主品牌开拓中国市场。

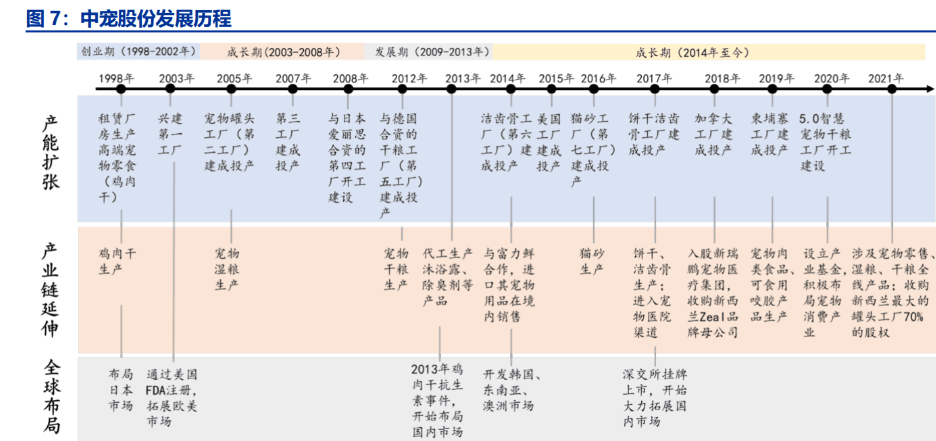

中宠股份成立于1998年,专注于犬猫等宠物食品的研发、生产和销售,公司以外销代工(ODM/OEM)宠物零食起家,在海外业务稳步发展的同时,通过打造自主品牌,逐步开拓境内市场,并进行宠物食品品类的扩充。

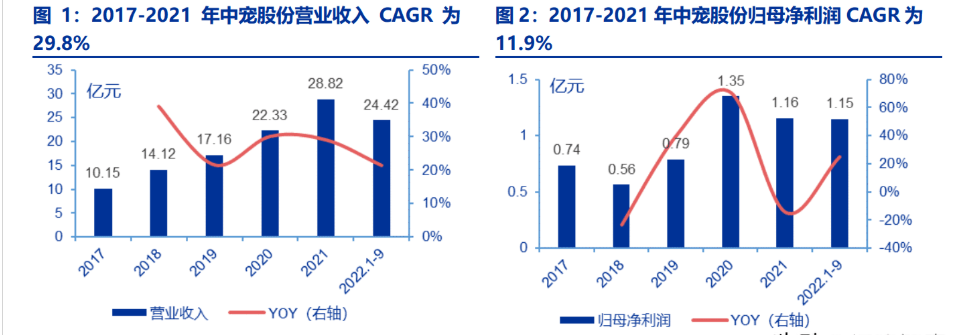

2022年前三季度,公司实现营业收入 24.4 亿 元,同比+21.4%,归母净利润 1.15 亿元,同比+25.0%。

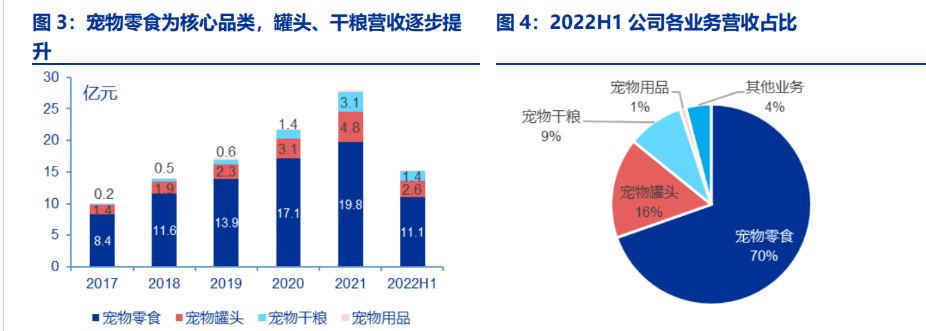

随公司产品品类的逐步扩张,干粮、罐头业务营收占比逐步提升,2022H1 公司零食、罐头、干粮业务分别实现营业收入 11.1/2.6/1.4 亿元,占比分别为 70%/16%/9%;随着公司境内市场的逐步开拓,公司干粮业务增长迅速,22H1 干粮业务营收同比+58.4%。

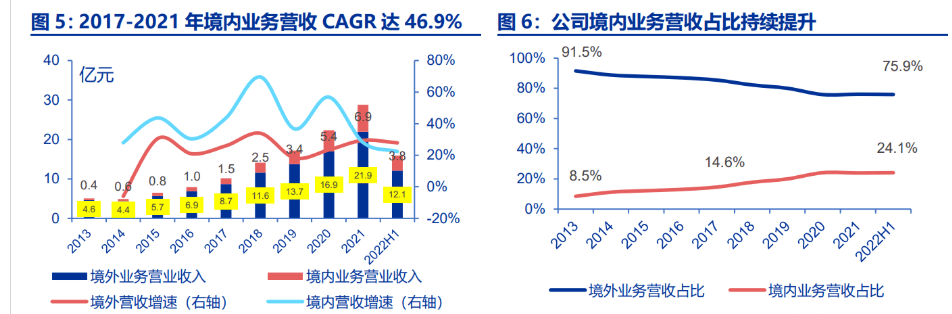

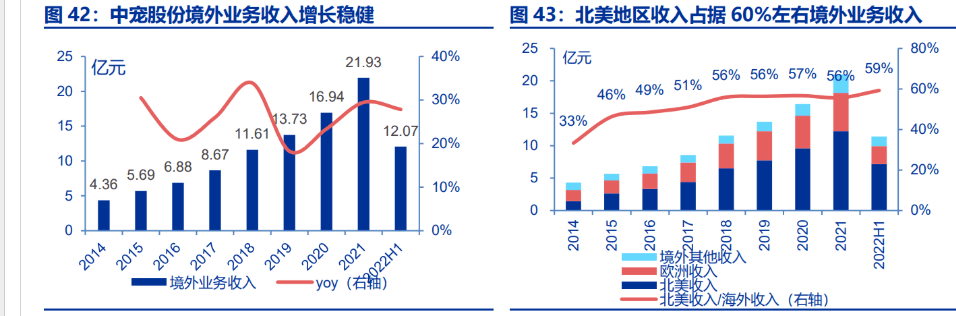

公司深耕宠物饮食业 20 余年,是国外众多宠物食品品牌的核心供应商,境外业务营收稳步增长,2013-2021 年公司境外业务营业收入由 4.6 亿元增长至 21.9 亿元,CAGR 达 21.4%。2017 年以来,公司开始全力发展境内市场,境内业务营收占比持续提升,由 14.6%(2017 年)提升至 24.1%(22H1)。

1998 年,创始人郝忠礼先生从外贸行业中察觉到日本宠物食品行业的巨大商机,故创立了烟台中幸食品等企业,最初主要是为日本品牌商代工鸡肉干等宠物零食。随着代工规模的逐渐扩大,公司于 2003-2008 年间陆续建成并投产了 4 家宠物零食及罐头工厂。

2009-2013 年,公司开始与外资公司合作,引进国外先进设备,建成干粮工厂。

2013 年,由于美国在部分中国出口的鸡肉干宠物零食中检测出低量抗生素,中国宠物食品出口量大幅度地下跌,但这也给公司带来了战略转型的契机,首先是进行全球供应链布局,公司分别于 2014 和 2018 年在美国和加拿大设厂,当地生产当地销售,满足了核心客户对于产品的质量和安全的要求;其次,由于宠物食品出口受阻,公司开始积极布局中国市场,加强自主品牌建设,逐步形成了以Wanpy 顽皮、 Zeal 真致、Toptrees 领先 为核心的自主品牌矩阵。

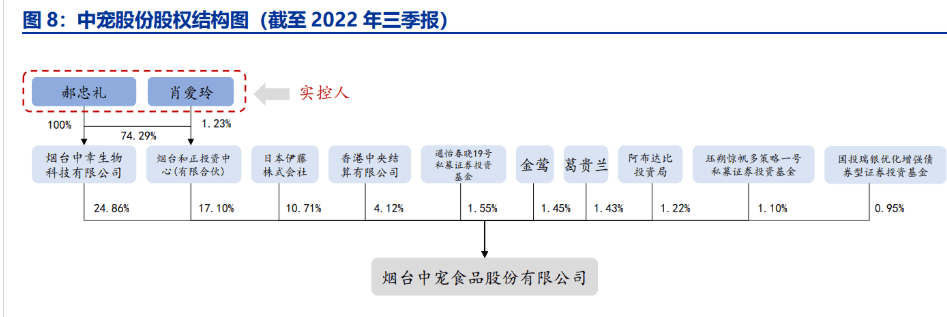

股权结构集中,实控人郝忠礼夫妇合计持股票比例为 37.8%。公司实控人为董事长郝忠礼和肖爱玲夫妇,二人通过持股烟台中幸和烟台和正投资合计间接持有公司 37.8%的股权。

(1)烟台中幸生物科技有限公司为公司第一大直接控制股权的人,亦是中宠食品有限公司(公 司改制前身)成立时的第一大出资股东,持股票比例为 24.86%;

(2)烟台和正投资中心(有限合伙)为员工持股平台,由实控人、公司管理层及关键人员共同出资成立,持股票比例为 17.1%;

(3)日本伊藤株式会社为企业成立时的第二大出资股东,持股票比例为 10.71%。

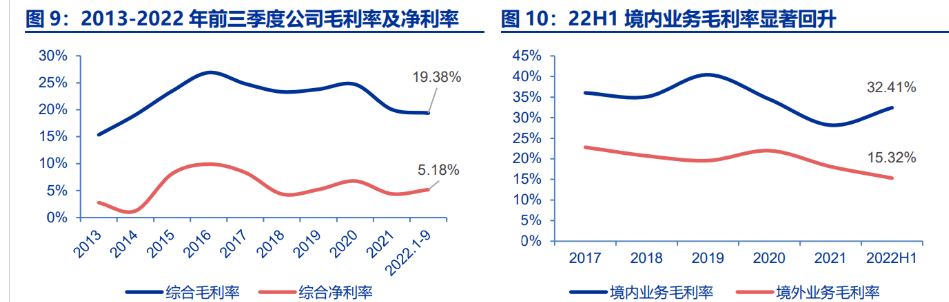

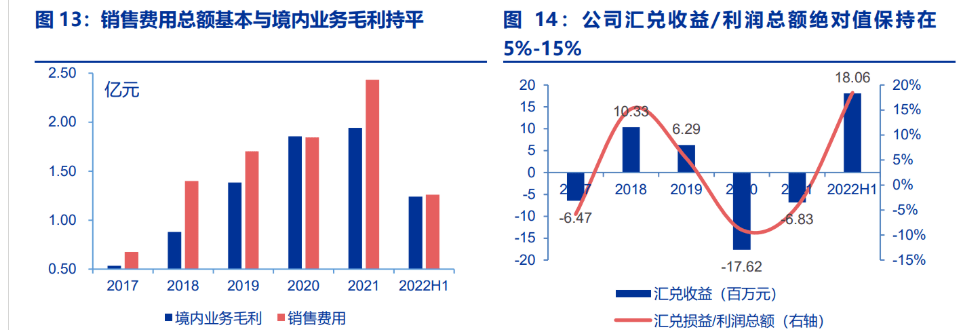

由于境内业务中主粮占比高,且以自主品牌为主,故公司境内业务毛利率较高,保持在 30%以上。

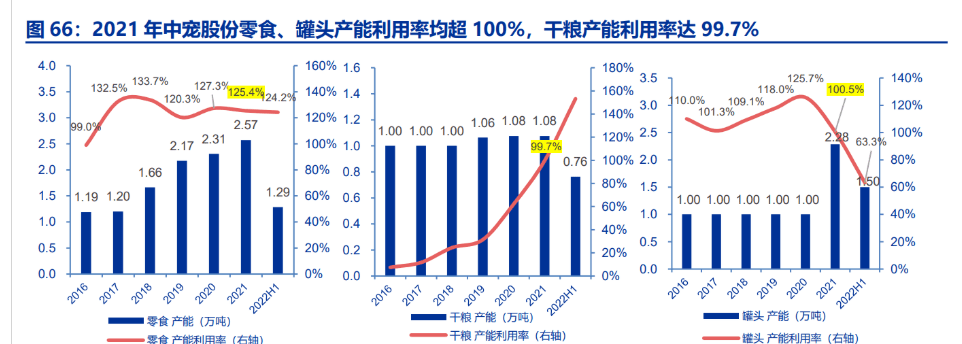

但随着中国市场销量的持续增长,公司产能开始不足(2021 年宠物零食、罐头的产能利用率均超过 100%,宠物干粮产能利用率也达到 99.7%),故 2021 年合计外购成品成本达 5.3 亿元,占主营业务成本的 22.4%,同比+16.3pct。

大量外采拖累了公司毛利率水平,2021 年公司境内业务毛利率为 28.18%,同比-6.3pct。2022H1 随着 3 万吨干粮产能的投产,公司境内业务毛利率大幅回升,达 32.41%,同比+3.02pct。

22H1 受美国鸡肉价格上涨及新西兰湿粮生产基地 PFNZ 设备升级停产影响,公司境外业务毛利率环比下降 4.24pct,为 15.32%。

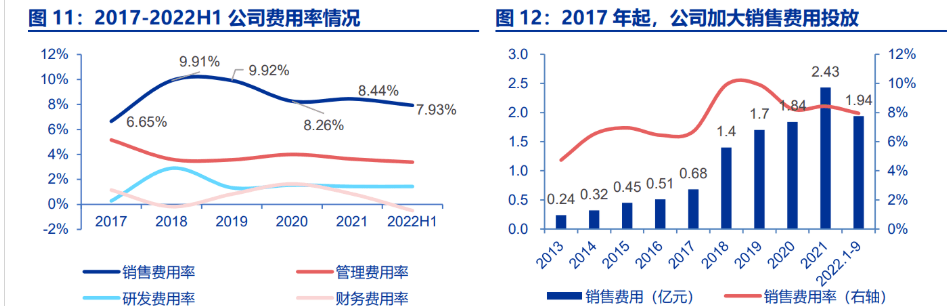

2017 年公司开始大力布局中国市场,销售费用大幅度增长,2018 年达 1.4 亿元,同比+105.9%。

目前,中国宠物食品市场仍处于竞争较为激烈的阶段,故公司通过大规模投放营销费用抢占早期市占率,销售费用总额基本与境内业务毛利持平(境外业务为 to B 代工模式,所需销售费用较低)。

公司境外业务营收占比超 7 成,且产能大多分布在在中国大陆和东南亚,故出口业务占比较高,汇兑损益/总利润的绝对值保持在 5%-15%左右。

2022Q2,人民币兑美元持续贬值,公司亦产生了较多的汇兑收益,2022H1,公司共实现汇兑收益 1806 万元,占总利润的 18.5%。

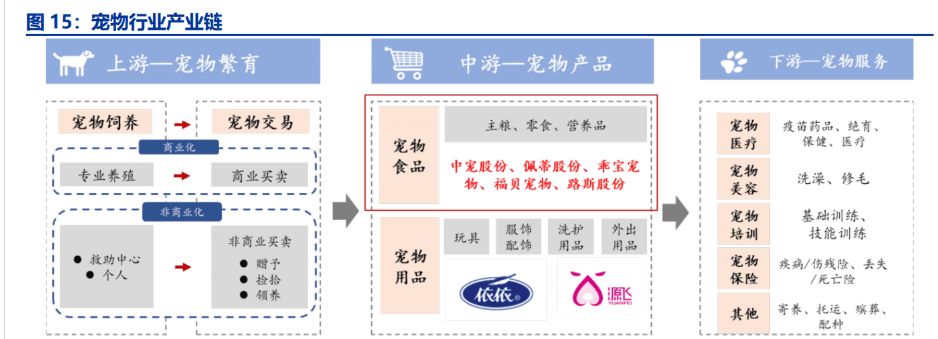

宠物饮食业位于宠物行业产业链的中间环节。宠物行业产业链最重要的包含宠物繁育、宠物产品、宠物服务三个主要环节:

包括宠物饲养及宠物交易,目前中国宠物繁育市场规范化程度较低且较为分散,仍以个人繁育或小规模繁育为主;

(2)宠物产品:宠物食品和宠物用品行业是目前宠物行业上市公司大多分布在的环节。

宠物食品作为宠物消费的刚需,消费频次高且贯穿宠物全生长周期,是宠物行业市场顶级规模的子行业,根据欧睿预测,2022 年中国宠物饮食业市场规模将达 541.8 亿元。

目前中国宠物饮食业主要参与者为:中宠股份(已上市)、佩蒂股份(已上市)、乖宝宠物(已过会)、福贝宠物(已提交招股书)、路斯股份(北交所)等。

随着养宠观念(健康观念)和宠物角色(亲人/朋友)的转变,宠物医疗行业市场规模慢慢增长,慢慢的变成了仅次于宠物食品的第二大细分市场,且宠物诊疗机构呈现连锁化趋势,目前新瑞鹏和瑞派集团是中国宠物医疗行业的龙头企业。

宠物食品是中国宠物行业市场顶级规模的细分赛道,2022 年市场规模将达 541.8 亿 元。

从细分食品市场来看,2020 年起,猫食品市场规模反超犬食品,2022 年,根据欧睿预测,猫、犬食品市场规模将分别达 314.3 和 226.6 亿元,同比+19.6%和+3.9%。

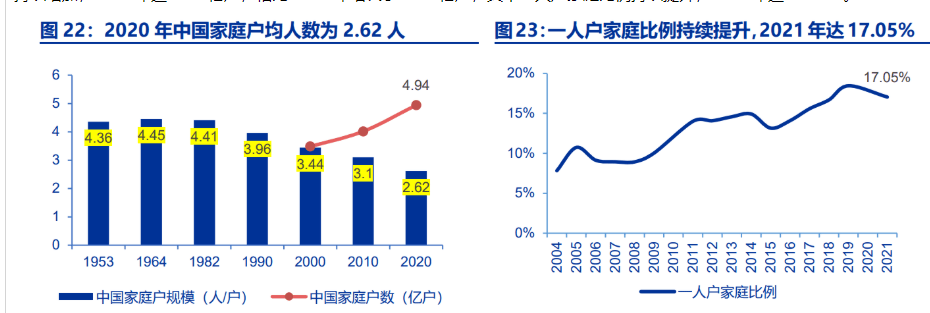

我们认为,宠物行业发展的基础是人均 GDP 的提高,宠物数量的进一步增长则来源于户均人数下降催生的宠物陪伴需求,根据第七次全国人口普查数据,2020 年中国家庭户均人数为 2.62 人,相比 2010 年继续减少 0.48 人,在户均人数下降的同时,中国家庭总户数持续增加,2020 年达 4.94 亿户,相比 2010 年增长了 0.93 亿户,其中一人户家庭比例持续提升,2021 年达 17.05%。

中国宠物饮食业主要呈现以下特点:上游主要为鸡胸肉、谷物等原材料;中游宠物饮食业集中度较低,参与者众多,竞争非常激烈,头部本土企业正处于出口转内销的转型阶段,国产品牌逐渐崛起;下游线上宠物食品销售经营渠道占比迅速提升(2021 年达 60.5%),一级长期资金市场加持下,互联网流量品牌异军突起,线上竞争日趋激烈,“以营销费用换市场占有率”为当前本土企业的主要竞争现状。

白羽肉鸡、谷物为宠物食品的主要原材料,在以鸡肉为主的干粮成本中,鸡胸肉的成本占比约 40%。同时白羽肉鸡企业区位亦较为集中,根据企查查数据,截至 2021 年 2 月,中国共有 15.14 万家鸡养殖相关企业,其中山东有 1.8 万家(占比 12%),在所有省份中排名第一;6 家白羽肉鸡上市企业中,除圣农发展外其余 5 家均在山东。

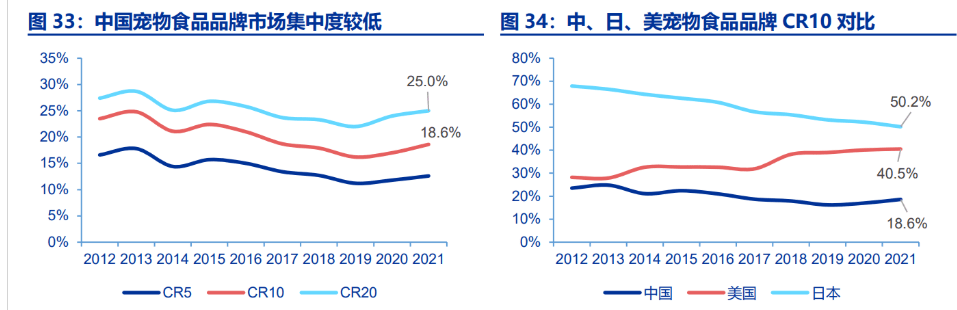

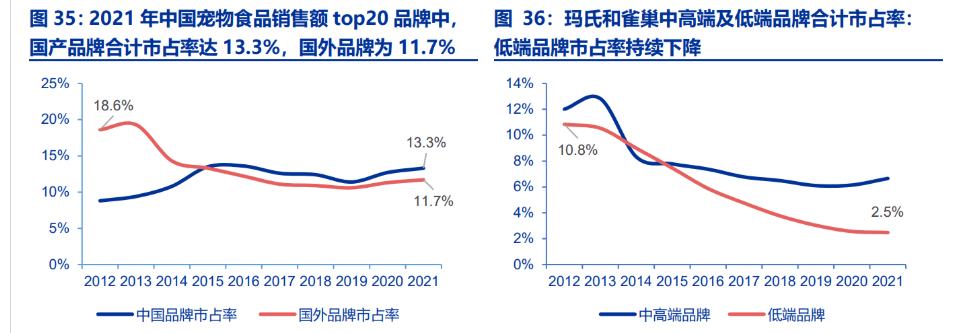

中国宠物食品行业集中度经历了下降再回升的过程,目前行业集中度仍然较低,根据欧睿数据,2021 年中国宠物食品品牌 CR10 仅为 18.6%。

从发展阶段来看,中国宠物食品行业经历了①外资品牌培育市场→②内资企业出口代工(OEM/ODM)→③内资企业出口转内销,打造自主品牌这三个阶段,乖宝、中宠、佩蒂等头部企业纷纷大力布局中国市场,2012 年以来,国产宠物食品品牌市占率逐步上行,中国宠物食品销售额 top20 品牌中,国产品牌销售额占比由 2012 年的 31.9%提升至 2021 年的 53.5%。

与欧美等发达国家不同,由于中国宠物市场加快速度进行发展阶段(2013 年至今)与电商渠道快速发展阶段较为重合,且养宠人群大多分布在在 80 后、90 后(2021 年合计占比达 76.8%),故中国宠物食品销售经营渠道主要以线 亿元,CAGR 达 37.5%,占比由 37.5%上升至 60.9%。

从各渠道销售额增速来看,线%以上的双位数增长,线下渠道增速趋缓,但动物医院渠道销售额增速实现逆势增长,2021 年同比+17.7%。

截至 2021 年,中国宠物食品品牌 CR20 集中度仅 25%,CR10 为 18.6%,较之美国(40.5%)、日本(50.2%)的水平仍有较大差距。

主要原因为中国宠物食品加工公司仍以小规模工厂、企业为主,优质加工公司仍较为缺乏;此外,在线上渠道迅猛发展的背景之下,中国涌现出大量无自由产能的互联网宠物食品品牌,业务重心在品牌设计与流量获取,通过委托加工的模式进行产品生产。

在一级市场投资热潮的支撑下,该种模式支撑大量品牌短期发展,抢占了一定的市场占有率。

2013年“鸡肉抗生素”事件以后,以代工为主业的国内宠物食品生产商开始尝试出口转内销,中宠、乖宝等拥有优质加工产能的企业逐步在中国宠物食品市场中崭露头角。

头部国内品牌市占率增长主要有 2 个方向,一是凭借性价比和线上渠道优势抢占部分国外品 牌市场份额(国产替代),二是凭借优质、安全的产品和持续的营销投入抢占互联网流量品牌和低端国内品牌的市场份额。

我们认为,未来中国宠物行业的竞争将主要集中于国内品牌,拥有自有产能、完整供应链和强品牌力的本土企业将脱颖而出。随着宠物饮食业一级市场投资逐渐趋冷,大量互联网流量品牌将失去资金支持(2019-2021 年疯狂小狗市占率由 1.1%下降至 0.4%),“以营销费用换市场占有率”的竞争态势将得到一定的改善,竞争格局有望逐步优化。

从国产替代的角度来看,头部国内品牌凭借性价比和线上渠道优势已抢占部分中低端国外品牌的市场占有率,根据欧睿数据,2012-2021 年,玛氏和雀巢主要中低端品牌合计市占率由 10.8% 下降至 2.5%。

2021 年中国宠物食品销售额 Top20 品牌中,国产品牌合计市占率已反超国外品牌,达 13.3%。

我们认为,目前高端国外品牌仍具备“强品牌力“、”强品质保障“等竞争优势,同时线下渠道仍然为国外品牌的传统优势。

参考日本国产品牌的突围历程,2012-2021 年日本宠物饮食业前 10 名品牌中,日本本土品牌的市占率由 6.9%上升至 21.6%,国外品牌的市占率仅由 25%上升至 28%。

虽然中日的国情和行业情况不完全一样,但仅从国产品牌突围层面参考,我们大家都认为在中国宠物食品市场中,国外品牌依然至少会保持 10%-20%的市场占有率,未来国内宠物食品的竞争,或将集中在国产品牌之间。

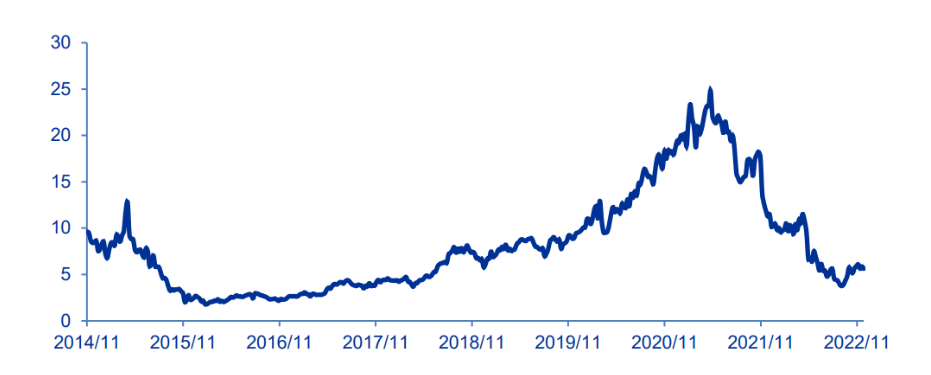

2013 年以后,随着国产宠物食品市场规模的逐步扩大,国内宠物行业逐渐受到一级长期资金市场的青睐,2015-2019 年间融资事件和融资额逐年上升。与之同时,电商的加快速度进行发展给予新兴品牌短期快速放量的渠道基础。

在此基础上,国内宠物市场开始涌现大量无自有产能的互联网品牌,据企查查统计,截至 2021年中国共有 20-30 万家宠物食品相关企业。但据中国畜牧业协会宠物分会数据,2021年中国宠物饲料生产企业仅有 357 家。

2020年以来,宠物行业一级市场融资额明显下滑,随着长期资金市场的逐渐降温,无自有产能的互联网流量品牌将面临产能和营销的双重压力。

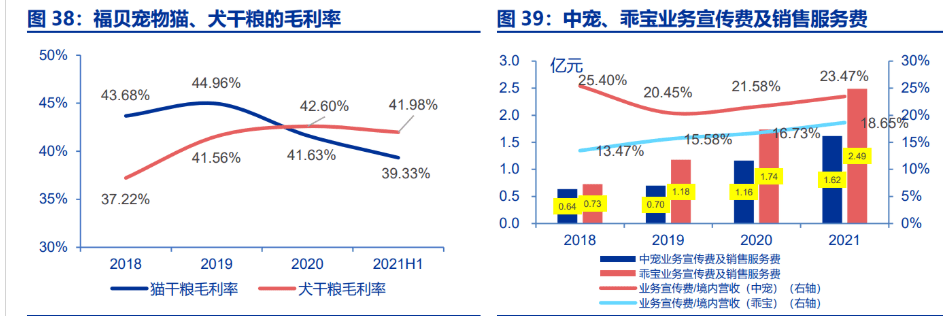

一方面,优质代工厂议价权利较大,赚取了品牌大部分的利润(以福贝为例,2020年福贝宠物毛利率、净利率分别达到 42.15%、24.98%)。

在失去资金支持后,一些互联网流量品牌或无法继续和优质代工厂合作,而低端代工厂存在 较为严重的安全风险隐患,宠物食品作为宠物健康的基础保障,如果出现恶性事件,对品牌的消费者信任度将是毁灭性的打击。

另一方面,目前中国宠物饮食业仍处于“以营销费用换市场占有率”的阶段,尚未形成较为稳定的品牌竞争格局,头部企业依靠国外代工业务利润“反哺”国内,互联网流量品牌依靠一级市场资金进行大规模品牌营销,尽管部分品牌会在短期营销后获得比较大的市场占有率提升,但失去资金支持后,大部分品牌可能是“昙花一现”。

2014 年后互联网品牌疯狂小狗异军突起,2019 年市占率达到 1.1%,在中国市场排名第八,但 2019-2021 年,疯狂小狗的品牌市占率由 1.1%下降至 0.4%。

公司 70%以上的营收来自境外,并且 60%以上来自美国和欧盟地区,2022H1,公司在北美、欧盟地区分别实现营业收入 7.15 亿元和 2.78 亿元,占总营收的比重分别为 45.0%和 17.5%。

由于欧美等发达国家的宠物食品市场较为成熟,大型品牌商已形成较强的品牌知名度和渠道优势,故公司销往境外的产品主要以代工(ODM)贴牌产品为主,客户主要为宠物食品品牌商、经销商和宠物店等。

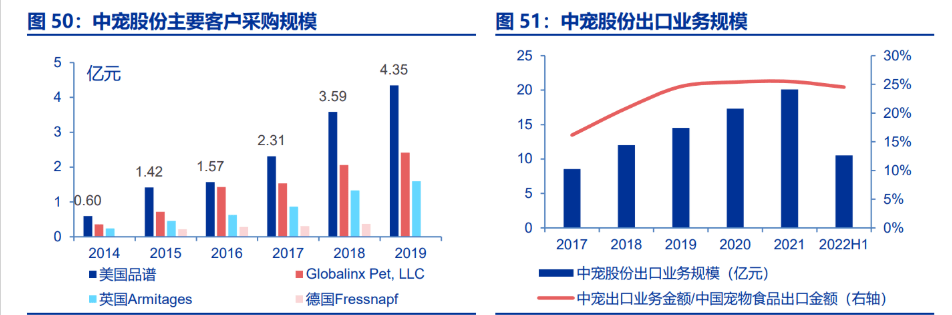

自 1998 年开始从事海外代工业务以来,公司凭借高品质的产品和全球供应链布局,成为了美国品谱、美国宠物零食分销商 Globalinx Pet、欧洲最大的宠物用品供应商英国 Armitages 等优质客户的核心供应商,境外业务收入规模持续增长且长期处在行业领先,2014-2021 年,公司境外业务营收从 4.4 亿元增长至 21.9 亿元,CAGR 达 26.0%。

宠物食品作为宠物生长周期中消费的刚需产品,关乎宠物的生命和健康,在宠物角色日益重要和宠物主年轻化的背景下,消费者对于宠物食品产品质量的要求日趋提高,海外品牌亦依靠“品质保证”和“安全保证”获得了一定的品牌溢价。

中宠股份作为海外主要宠物食品生产商的优质代工厂,已从事代工业务 20 余年,产品安全性和品质亦有知名品牌作背书。

公司产品先后通过多个国家的认证和注册,也是目前国内取得国内外权威认证较多的企业之一。2003 年,公司即通过了美国 FDA 认证,此后相继通过了欧盟和加拿大宠物食品官方注册。同时,为保证产品安全性,公司成立了“产品可追溯体系”和“缺陷产品召回制度”,并保持了 24 年 0 召回的记录。

2013 年初,由于美国在部分中国出口的鸡肉干宠物零食中检测出抗生素残留,中国出口的宠物食品被大规模下架,宠物食品出口量亦大幅度地下跌,根据海关总署数据,2013 年中国宠物食品出口量为 12.27 万吨,同比-14.6%,出口金额为 7.49 亿美元,同比-11.8%。

作为以出口代工宠物零食业务为主的公司,中宠股份 2014 年营业收入同比-3%,归母净利润同比 -43.5%,在此背景下,公司积极进行战略转型,开始全球产能布局,2014 年即新建美国工厂,采用美国 FDA 标准做生产,鸡肉原料亦来自美国本土供应商,满足核心客户对于产品质量及生产安全的要求。

此后公司又分别于 2018 年和 2020 年新建加拿大和柬埔寨工厂,同时收购新西兰 NPTC 和 PFNZ 公司,扩张优质海外产能。

公司作为优质且稀缺的宠物食品供应商,凭借高品质的产品、多年的代工经验以及全球供应链布局,成为了美国品谱、美国宠物零食分销商 Globalinx Pet 和欧洲最大的宠物用品供应商英国 Armitages 的核心供应商,并且在美洲、欧洲等 60 多个国家和地区积累了一批优质的品牌客户,并保持长期、稳定的合作关系。

公司核心客户营收规模持续增长且占比稳定,2014-2021 年,公司前五大客户合计营业收入由 1.76 亿元上升至 12.79 亿元,营收占比基本保持在 45%以上,且随着核心客户自身业务规模的扩张,公司境外代工业务有望持续增长。

根据我们测算,2021 年公司出口业务规模约为 20 亿元,按中国宠物食品出口金额计算,中宠股份市占率约为 25%左右,处于行业领先。

聚焦三大核心自主品牌,打造多层次品牌定位。公司以最先创立的自主品牌“Wanpy 顽皮”为基础,此后收购新西兰高端品牌“Zeal 真致”和纯互联网品牌“Toptrees 领先”,逐步形成了以顽皮、Zeal、领先为核心的自主品牌矩阵,三者合计贡献公司 80%以上的境内营收。

公司将三大核心自主品牌采用差异化品牌定位,顽皮为大众品牌,定位中端,产品品类最广,以“鲜”为品牌标签;Zeal 为高端品牌,定位一线城市,以“新西兰原装进口”、“天然”为核心卖点;领先为互联网中高端品牌,以线上渠道为主要发力点,在稳固线上优势的同时,逐步进行线 年,是公司最早创立的自主品牌,也是自有品牌中体量最大的品牌,贡献约 60%的境内营收。顽皮的品牌定位主要为中端,以宠物零食为核心品类,逐步向干粮、湿粮拓展,并且打造以“鲜”为核心的品牌形象,线上/线下销售额占比几乎持平。

(2)Zeal:公司于 2018 年收购的新西兰高端品牌,以新西兰原装进口为核心卖点,主打产品为“Zeal 牛奶”“0 号罐”,定位高端/超高端人群,主要在北上广等一线城市的宠物店销售,是公司多层次品牌布局的重要部分。

(3)领先:2021 年 9 月,公司对杭州领先食品有限公司由持股 40%增资为控股 90%,将中高端互联网品牌领先纳为核心自主品牌,快速布局线上渠道。

公司坚持“聚焦品牌”战略,积极培育核心自主品牌,加大顽皮、Zeal 等自主品牌的营销投入,有明确的目的性的进行品牌宣传,打造品牌标签,提高品牌曝光度和消费的人认知度,2014-2021 年,公司销售费用从 0.32 亿元提升至 2.43 亿元,CAGR 达 33.6%,业务宣传费及销售服务费占比由 19.4% 提升至 66.5%。

2020 年,Wanpy 顽皮品牌赞助独居生活治愈系观察综艺《我要这样的生活》,成为其官方指定产品,并签约合作中国内地嘻哈说唱男歌手、影视演员小鬼-王琳凯,邀请其为顽皮鲜盒产品推广;

2021 年,“Wanpy 顽皮”先后官宣辣目洋子为品牌产品体验官、傅首尔和冉高鸣为品牌安全官;同时,为走进年轻消费者,中宠股份与剧团“拿大顶剧社”合作,首创宠物行业喜剧秀;

2021 年,在新品 ZEAL 0 号罐推出之际,公司官宣侯明昊为 ZEAL 湿粮全球代言人,开展线上线下全方位营销活动,打造“自然本线 年,Zeal 联名 FX Balléry 爱马仕合作设计师,推出人宠 CP 餐具三件套,持续吸引年轻消费者的眼球。

公司境内线上/线下渠道销售额占比约为 55%/45%,线下渠道作为传统的消费渠道,是公司渠道发展的基础,也是引流获客的重要方法,公司线下渠道最重要的包含:面向宠物店和动物医院的专业渠道(经销)以及商超渠道(大润发、欧尚等连锁商超采购公司产品后销售给消费者)。

线上渠道作为快速成长的宠物食品销售经营渠道,也是公司积极布局和全力发展的方向,2018 年以来,公司先后与阿里巴巴、京东等线上平台签订了战略合作协议,并投资了领先宠物、北京好氏等专门从事线上销售的公司,线上渠道相比线下渠道,更具多元性,公司线上渠道最重要的包含线上官方旗舰店、电子商务平台代理销售店铺等。

线下渠道:全力发展动物医院等专业渠道,22H1 成立品牌专渠部重点发展核心自主品牌。

公司深耕宠物饮食业二十余年,线下渠道积累深厚,目前已覆盖 3 万多家宠物食品销售门店,全国门店覆盖率约 30%-40%。

同时公司亦积极在动物医院等专业渠道进行战略布局,动物医院销售渠道是目前中国第二大宠物食品线下销售渠道,也是增速最快的线下渠道,根据欧睿数据,2021 年中国动物医院渠道销售额为 45.78 亿元,同比+17.7%,占线 年公司参股美联众合(持股比例为 4.85%),2018 年以所持有的美联众合股权对瑞鹏股份进行增资(持股比例为 1.25%),新瑞鹏集团是综合性连锁动物医院龙头,在全国范围内开设有宠物中心医院及国际医院、各类宠物专科医院及社区医院 1000 多家,覆盖 100 多个城市,伴随着新瑞鹏集团的扩张,公司在宠物医院渠道推出处方粮等适配产品,实现了产品和渠道的结合。

与此同时,2022 年上半年,随公司境内市场的逐步开拓,公司亦对线下销售渠道进行了战略调整,成立品牌“专渠部”,重点针对顽皮和 Zeal 两个核心自主品牌进行线下渠道的深入拓展。

线上渠道:积极投资线上销售公司,快速布局电商渠道,线上渠道销售占比快速提升。

2018 年以来,公司陆续开始以少数股权投资或成立合资公司的方式与国内从事线上销售的 公司成立合作伙伴关系,吸取电商模式运营经验,投资了领先宠物、北京好氏、山东顽宠、中宠华元等公司。

同时,公司分别与阿里巴巴、京东、苏宁易购等线上平台签订了战略合作协议,在天猫、京东等核心电子商务平台开设品牌旗舰店。

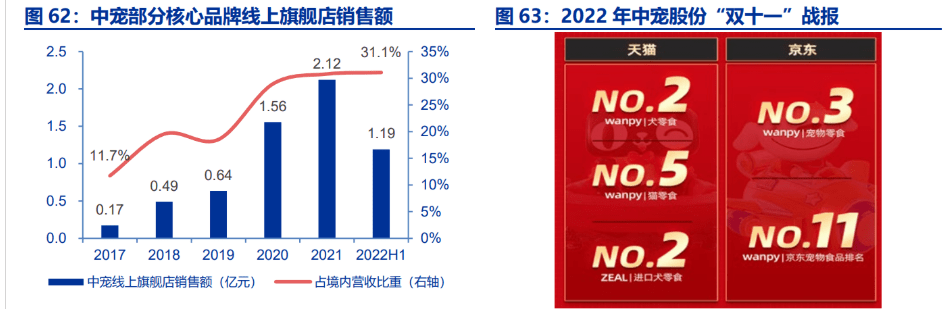

公司线上渠道快速布局,根据魔镜数据的不完全统计,2017-2021 年,中宠旗下主要核心品牌线 亿元,占境内营收的比重由 11.7%上升至 30.8%。

根据中宠股份官方数据,2022 年“双十一”期间,顽皮、Zeal、领先天猫旗舰店销售额分别同比+47%、+84%、+87%,其中顽皮位列天猫犬零食榜单第二名,京东宠物零食榜单第三名。

宠物零食消费与主粮消费不同,客户粘性相对较弱,根据《2021 年中国宠物白皮书》数据,中国 46% 以上的宠物主是 90 后,且养宠年龄较短,对于宠物零食的消费更为多元。

在国外品牌仍然占据主粮消费市场的背景下,宠物零食是国内品牌提高品牌知名度的突破口,故公司通过 “爆品策略”,打造“Zeal 牛奶”“0 号罐”等爆品,打开品牌知名度。

同时,通过进行线上大数据分析和消费的人调研,调整产品与消费者的适配度,比如 2022 年公司将 Zeal 牛奶包装进行了全新升级,并且针对猫食量小于犬的特点,将猫用牛奶的产品容量由 380ml 调整为 255ml,有效的满足了消费者的需求。

根据《2021 年中国宠物白皮书》数据,在宠物消费中(包括食品、用品、服务等),主粮占比最高,达 35.8%。公司以代工宠物零食起家,开始布局中国市场后,确立了“聚焦国内,聚焦主粮”的发展战略。

首先,公司持续进行产品研制,品类不断丰富,价格带逐步延伸。2018 年以来,公司先后推出了全价干粮、冻干双拼粮、鲜肉五谷粮、冻干四拼粮等干粮产品,产品价格带从 25 元/kg 到 90 元/kg 均有覆盖。

其次,公司各价格带的产品配方均较为优秀,蛋白质含量较高。公司于 2022 年推出的新品 Wanpy 全价冻干四拼猫粮粗蛋白含量超 44.2%,远高于 AAFCO 国际标准(≥28%-30%)。

目前公司共有产能约 11.3 万吨,其中零食产能 3.5 万吨,干粮产能 4 万吨、湿粮产能 3.8 万吨,随公司境内市场销量的迅速增加,2021 年公司零食、罐头产能利用率均超过 100%,干粮产能利用率亦达到 99.7%。

故公司于 2020 年和 2022 年进行定增和发行可转债,重点补充干粮和湿粮产能,预计到 2025 年,公司零食、干粮、湿粮产能将分别达到 3.7 万吨、13 万吨和 9.8 万吨。

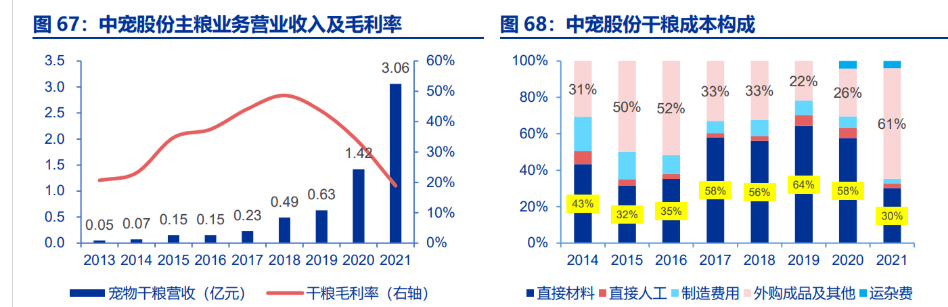

但截止 2021 年末,公司干粮产能仅为 1.08 万吨,产能利用率已达 99.7%,2021 年外购干粮成品金额约 1.51 亿元,占干粮成本的 61%,由于大量外采成本比较高,公司 2021 年干粮成本同比+162.2%,干粮毛利率下降至 18.9%,同比-14.65pct。

2022 年 4 月,公司 2020 年定增募投项目“年产 6 万吨宠物干粮”投产 3 万吨,目前产能利用率已达 60%-70%,随着干粮产能的逐步释放,未来公司干粮业务毛利率将恢复性上行,干粮业务营收规模有望持续增长。

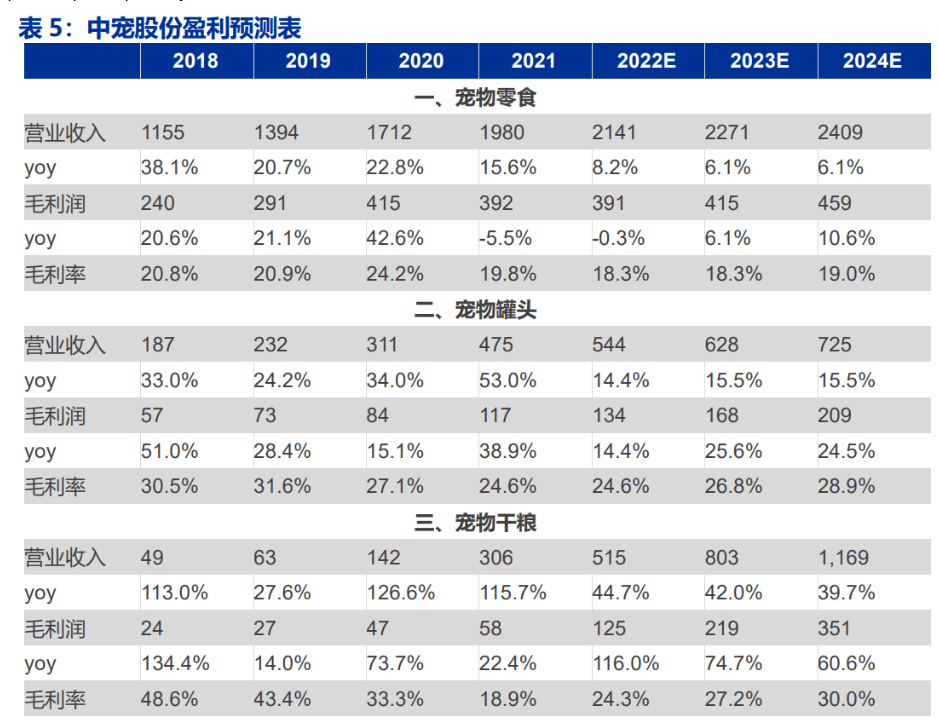

2022 年上半年由于美国鸡肉价格持续上涨,公司美国工厂均采用美国本土原料,故宠物零食成本承压,下半年通过提价对原材料价格的上涨进行了部分转嫁,预计 2022 年宠物食品毛利率相较 2021 年略有降低,此后将逐步恢复性上行,预计 2022-2024 年公司宠物零食毛利率为 18.3%/18.3%/19.0%。

公司于 2021 年投产 3 万吨湿粮产能以及收购新西兰 PFNZ 工厂(8000 吨),2022H1 受新西兰 PFNZ 工厂设备升级停产影响,公司湿粮毛利率有所降低,但随着湿粮产能的逐步释放以及 Zeal 产品的持续放量,公司湿粮销售均价有望逐步上行,预计 2022-2024 年公司宠物罐头毛利率为 24.6%/26.8%/28.9%。

(3)宠物干粮:2022H1 公司新增 3 万吨干粮产能落地,目前产能利用率已达 60%-70%,未来随公司干粮产能的逐步扩张,公司干粮销量有望大幅度增长,预计公司 2022-2024 年实现宠物干粮销量 1.7/2.5/3.5 万吨,同比+60%/+50%/+40%。

2021 年,由于干粮产能不足,公司大量外采干粮成品进行销售,外采成本占干粮总成本的 61%,大幅拉低干粮业务毛利率,未来随公司自有干粮产能的逐步释放,公司外采比例将大幅度降低,宠物干粮业务毛利率将逐步上行,预计 2022-2024 年公司宠物干粮毛利率为 24.3%/27.2%/30.0%。

分地区来看,公司境外业务以 ODM/OEM 为主,贡献公司 7 成以上营收,也是公司主要的盈利来源,目前公司境外业务收入增长稳健,已经处于发展较为成熟的阶段;从境内业务来看,公司自 2017 年开始大力拓展中国市场,境内业务营业收入快速地增长,但尚未盈利,未来现金流情况具备较大的不确定性,绝对估值适配度相对较差。

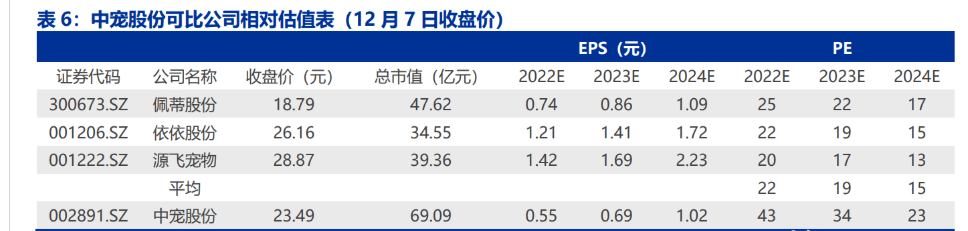

公司境外业务以代工宠物零食为主,境外业务收入规模行业领先,故我们参考宠物咬胶龙头佩蒂股份(22H1 境外业务营收占比达 87%)、宠物用品生产商依依股份(22H1 境外业务营收占比达 95.9%)和源飞宠物(2021 境外业务营收占比为 96.3%)2023 年平均 PE 估值,给予公司 2023 年境外业务 19X PE 估值,根据前文盈利预测,由于公司境内业务尚未盈利,故我们预计 2023 年公司境外业务净利润约为 2.04 亿元,对应市值约为 39 亿元。

考虑到公司境内业务营业收入仍处于快速地增长阶段,且未来三年营收增速有望保持在 30%以上,但目前尚未实现盈利,故我们采用 PS 估值法,并参考美股上市公司 Frpt 2014 年以来的平均估值水平,给予公司境内业务 5 倍 PS,对应 2023 年市值 58.5 亿元。

1)汇率波动风险:公司业务以出口代工宠物零食为主,且主要是采用美元结算,外汇结算周期通常为 10-90 天,期间人民币兑美元的汇率波动将产生汇兑损益,对公司业绩产生一定影响。

2)中国市场开拓没有到达预期:公司境内市场目前处于快速扩张阶段,但目前中国宠物饮食业市场集中度较低,市场参与者众多,竞争较为激烈,公司需通过积极进行品牌营销、不断推出新品、保证产品高品质等方式来留存和开拓用户,若公司品牌营销推广效果或新品市场反馈没有到达预期,对公司境内市场业务增速将产生一定影响。

-

全国热线

全国热线

131 5317 8932 -

传真0531-85978989

传真0531-85978989

-

邮箱cy@chenyangjixie.com

邮箱cy@chenyangjixie.com

-

乐鱼电竞平台地址山东省德州市禹城市伦镇工业园

乐鱼电竞平台地址山东省德州市禹城市伦镇工业园

-

手机浏览

-

添 加好友咨询